機関レベルのRWAインフラ 2026 パノラマ:5つの協定による200億市場の再構築

2026-01-13 10:20:00

原文作者:++Mesh++

原文编译:深潮 TechFlow

正直に言うと、過去6ヶ月間の機関レベルのRWA(現実世界資産)トークン化の進展は、深く注目に値します。市場規模は200億ドルに近づいています。これは単なる誇大広告ではなく、実際の機関資本がチェーン上に展開されています。

私はこの分野をしばらく注視してきましたが、最近の進展のスピードには驚かされています。国債、プライベートクレジットからトークン化された株式まで、これらの資産は市場の予想よりも早いペースでブロックチェーンインフラに移行しています。

現在、この分野の基盤となる5つのプロトコルがあります:Rayls Labs、Ondo Finance、Centrifuge、Canton Network、Polymesh。これらは同じ顧客層を争っているわけではなく、それぞれ異なる機関のニーズに応じています:銀行はプライバシーを必要とし、資産管理会社は効率を追求し、ウォール街の企業はコンプライアンスインフラを要求しています。

これは「誰が勝つか」という問題ではなく、機関がどのインフラを選択するか、そして伝統的な資産がこれらのツールを通じて数兆ドルの移行をどのように実現するかの問題です。

無視されていた市場が200億ドルの大台に迫る

3年前、トークン化されたRWAはほとんどカテゴリとして認識されていませんでした。しかし今日、国債、プライベートクレジット、公開株のチェーン上の展開資産は200億ドルに近づいています。2024年初頭の60億から80億ドルの範囲と比較して、この成長は顕著です。

正直なところ、セグメント市場のパフォーマンスは総規模よりも興味深いです。

rwa.xyzが提供する2026年1月初旬の市場スナップショットによると:

- 国債とマネーマーケットファンド:約80億から90億ドルで、市場の45%-50%を占める

- プライベートクレジット:20億から60億ドル(基数は小さいが成長が最も早く、20%-30%を占める)

- 公開株:4億ドルを超え(急成長、主にOndo Financeによって推進)

RWA採用を加速する3つの推進要因:

- 収益アービトラージの魅力:トークン化された国債商品は4%-6%のリターンを提供し、24/7のアクセスをサポートしますが、従来の市場ではT+2の決済サイクルがあります。プライベートクレジットツールは8%-12%のリターンを提供します。数十億ドルの遊休資本を管理する機関の財務責任者にとって、この計算は簡単です。

- 規制フレームワークの整備:EUの「暗号資産市場規制法案」(MiCA)は27カ国で強制的に施行されています。米国証券取引委員会(SEC)の「暗号プロジェクト」(Project Crypto)は、チェーン上の証券フレームワークを進めています。同時に、No-Action Letters(無行動書)により、DTCCのようなインフラプロバイダーが資産をトークン化できるようになりました。

- カストディアンとオラクルインフラの成熟:Chronicle Labsは200億ドルを超える総ロック価値を処理し、Halbornは主要なRWAプロトコルのセキュリティ監査を完了しました。これらのインフラは、受託責任の基準を満たすのに十分成熟しています。

それにもかかわらず、業界は依然として大きな課題に直面しています。クロスチェーン取引のコストは年間で13億ドルに達すると推定されています。資本の流動コストがアービトラージのリターンを上回るため、同じ資産が異なるブロックチェーン上で取引される際の価格差は1%-3%に達しています。プライバシーのニーズと規制の透明性要求の間の対立は未解決のままです。

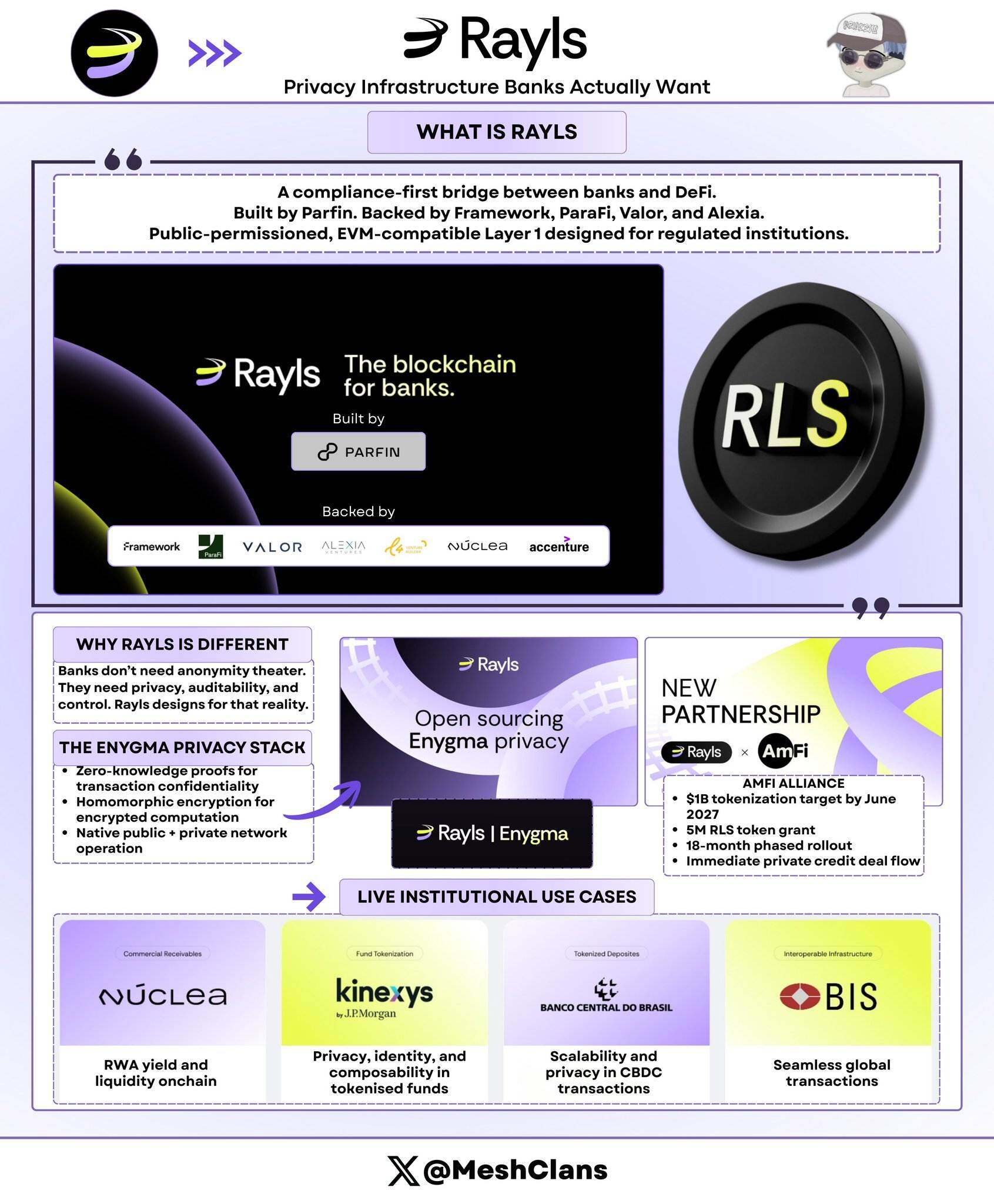

Rayls Labs:銀行が本当に必要とするプライバシーインフラ

++@RaylsLabs++は、銀行と分散型金融(DeFi)をつなぐコンプライアンス優先の橋として自らを位置づけています。ブラジルのフィンテック企業Parfinによって開発され、Framework Ventures、ParaFi Capital、Valor Capital、Alexia Venturesの支援を受けており、そのアーキテクチャは規制機関向けに設計された公共許可型、EVM(イーサリアム仮想マシン)互換のLayer 1ブロックチェーンです。

私はそのEnygmaプライバシーテクノロジースタックの開発をしばらく注視してきました。重要なのは技術仕様ではなく、その方法論です。Raylsは銀行が本当に必要としている問題を解決しており、DeFiコミュニティの銀行ニーズに対する想像に迎合しているわけではありません。

Enygmaプライバシーテクノロジースタックの核心機能:

- ゼロ知識証明:取引の機密性を保証

- 同型暗号:暗号化データ上での計算をサポート

- クロスチェーンおよびプライベート機関ネットワークのネイティブ操作

- 機密支払い:原子交換と埋め込み型「支払い決済」(Delivery-versus-Payment)をサポート

- プログラム可能なコンプライアンス:指定された監査人に選択的にデータを開示

実際の適用例:

- ブラジル中央銀行:CBDC(中央銀行デジタル通貨)クロスボーダー決済の試験

- Núclea:規制された売掛金のトークン化

- 複数の未公開ノード顧客:プライベートな支払い決済(DvP)ワークフローに使用

最新の進展

2026年1月8日、RaylsはHalbornによるセキュリティ監査を完了したと発表しました。これはその現実世界資産(RWA)インフラに機関レベルのセキュリティ認証を提供し、製品展開を評価している銀行にとって特に重要です。

さらに、AmFi連盟は2027年6月までにRayls上で10億ドルのトークン化資産目標を達成する計画を立てており、500万RLSトークンの報酬支援を受けることになります。AmFiはブラジル最大のプライベートクレジットトークン化プラットフォームであり、Raylsに即座の取引流量をもたらし、18ヶ月の具体的なマイルストーンを設定しました。これは現在のどのブロックチェーンエコシステムにおいても最大規模の機関RWAの約束の一つです。

ターゲット市場と課題

Raylsのターゲット顧客は、機関レベルのプライバシーを必要とする銀行、中央銀行、資産管理会社です。その公共許可型モデルは、検証者の参加資格を制限し、ライセンスを持つ金融機関のみが参加できるようにし、取引データの機密性を確保します。

しかし、Raylsが直面している課題は、その市場の魅力を証明することです。公開されたTVL(ロック総価値)データや試験的に発表された顧客展開がない中で、2027年中頃の10億ドルのAmFi目標はその重要な試練となります。

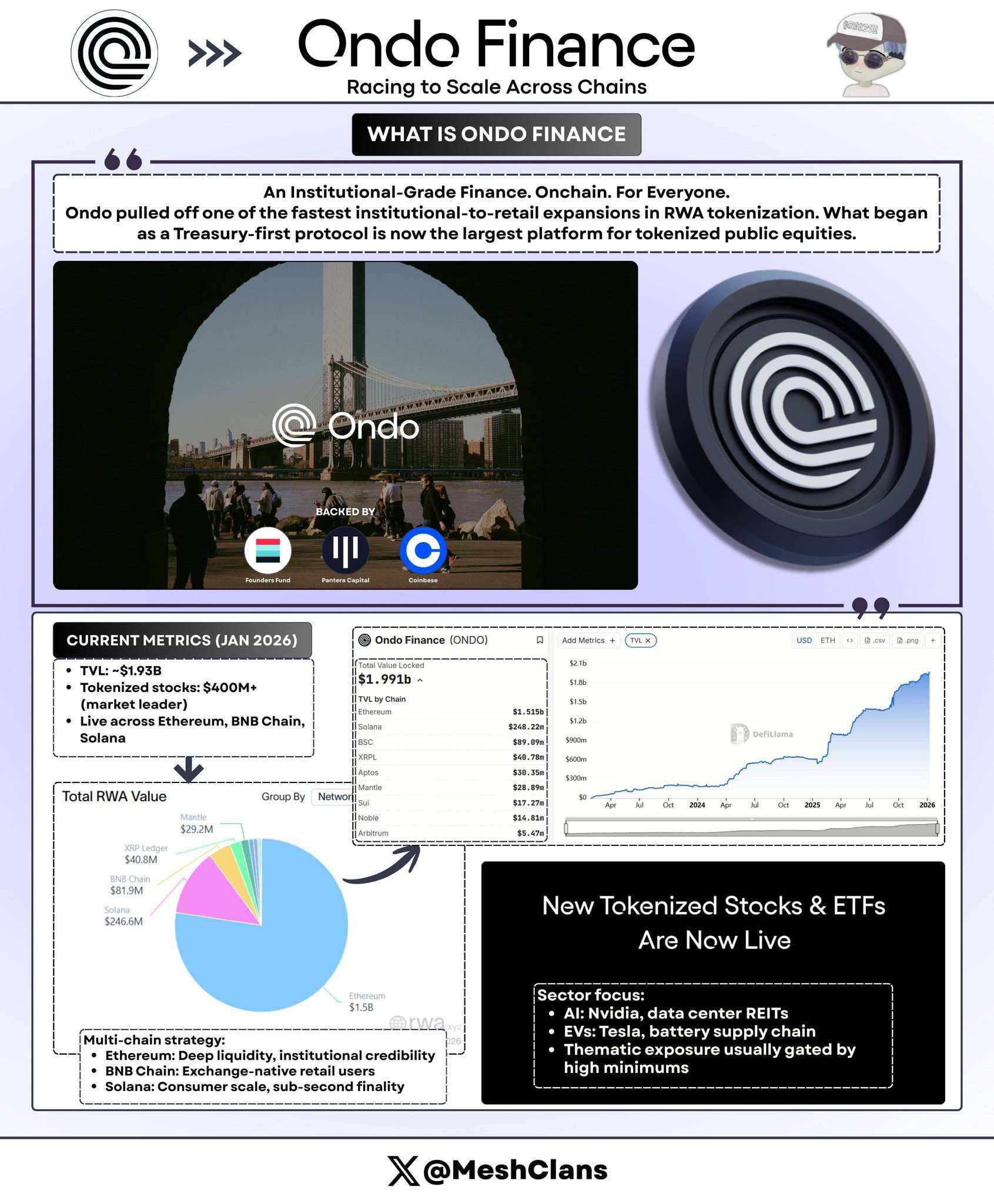

Ondo Finance:クロスチェーン拡張のスピード競争

++@OndoFinance++は、RWA(現実世界資産)トークン化分野で機関から小売までの最も迅速な拡張を実現しました。最初は国債に焦点を当てたプロトコルから始まり、現在はトークン化された公開株の最大プラットフォームとなっています。

2026年1月の最新データ:

- 総ロック価値(TVL):19.3億ドル

- トークン化された株式:4億ドル超で、市場シェアの53%

- Solanaチェーン上のUSDY保有:約1.76億ドル

私は個人的にSolana上のUSDY製品をテストしましたが、ユーザー体験は非常にスムーズでした:機関レベルの国債とDeFiの利便性を組み合わせることが重要です。

最新の動向

2026年1月8日、Ondoは98種類の新しいトークン化資産を一度に発表し、人工知能(AI)、電気自動車(EV)、テーマ投資などの分野の株式やETFをカバーしました。これは小規模な試水ではなく、迅速な推進です。

Ondoは2026年第1四半期にSolana上でトークン化された米国株式とETFを発表する計画を立てており、これは小売フレンドリーなインフラへの最も攻撃的な試みです。製品ロードマップによれば、拡張が進むにつれて、1,000種類以上のトークン化資産を展開することを目指しています。

業界の焦点:

- 人工知能分野:Nvidia、データセンターREITs(不動産投資信託)

- 電気自動車分野:テスラ、リチウム電池製造業者

- テーマ投資:従来は最低投資額の制限があった特殊セクター

マルチチェーン展開戦略

- イーサリアム:DeFi流動性と機関の合法性

- BNBチェーン:取引所のネイティブユーザーをカバー

- Solana:大規模な消費者使用をサポートし、ミリ秒単位の取引最終確認速度を持つ

正直なところ、Ondoはトークン価格が下落する中でTVLが19.3億ドルに達したことが最も重要な信号です:プロトコルの成長は投機行動よりも優先されます。この成長は主に機関国債とDeFiプロトコルによる遊休ステーブルコインのリターンの需要によるものです。2025年第4四半期の市場統合期間中のTVLの成長は、実際の需要を示しており、単なる市場の熱狂を追いかけるものではありません。

ブローカー-ディーラーとのカストディアン関係を構築し、Halbornのセキュリティ監査を完了し、6ヶ月以内に3つの主要なブロックチェーン上で製品を展開することで、Ondoは先行優位を確立しており、競合他社は追いつくのが難しいです。例えば、競合のバックドファイナンスのトークン化資産規模は約1.62億ドルに過ぎません。

しかし、Ondoは依然としていくつかの課題に直面しています:

- 非取引時間の価格変動:トークンはいつでも移転可能ですが、価格設定は依然として取引所の営業時間を参照する必要があり、米国の夜間取引時間帯にアービトラージ価格差を生じる可能性があります。

- コンプライアンス制限:証券法は厳格なKYC(顧客確認)と認証チェックを要求し、「無許可性」のナarrティブを制限しています。

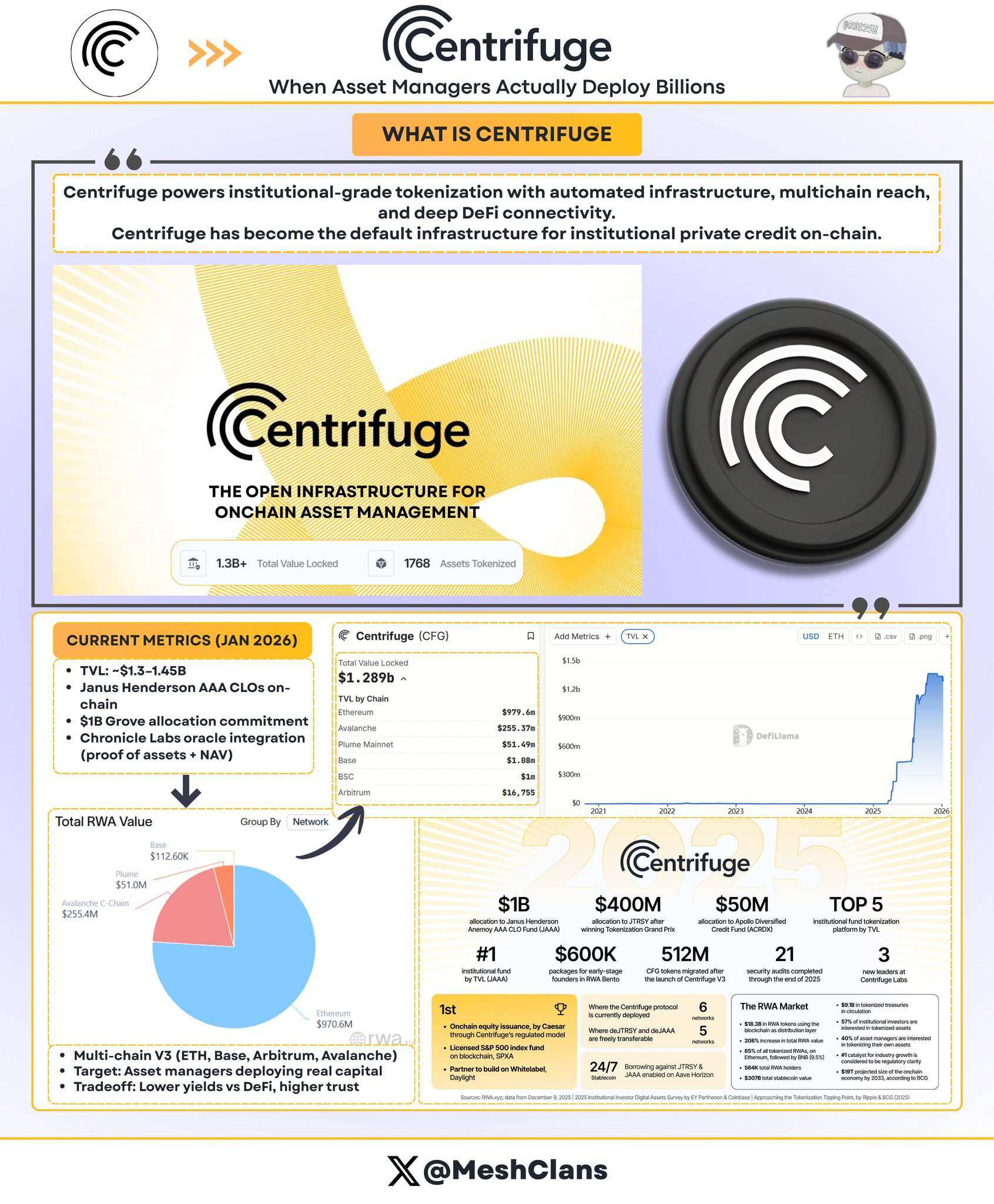

Centrifuge:資産管理者が数十億ドルを実際に展開する方法

++@centrifuge++は、機関レベルのプライベートクレジットトークン化のインフラ標準となっています。2025年12月までに、プロトコルの総ロック価値(TVL)は13億から14.5億ドルに急増し、この成長は実際に展開された機関資本によって推進されています。

主要な機関展開事例

- Janus Hendersonとのパートナーシップ(3730億ドルの資産管理規模を持つグローバル資産管理会社)

- Anemoy AAA CLOファンド:完全にチェーン上のAAA級担保ローン証券(CLO)

- 管理する214億ドルのAAA CLO ETFと同じ投資ポートフォリオ管理チームを使用

- 2025年7月に拡張計画を発表し、Avalanche上で2.5億ドルの新規投資を目指す

- Grove資金配分(Skyエコシステムの機関クレジットプロトコル)

- 約束された資金配分戦略は10億ドルに達する

- 初期のスタートアップ資本は5000万ドル

- プロジェクト創設チームはデロイト、シティグループ、BlockTower Capital、Hildene Capital Management出身

- Chronicle Labsとのオラクルパートナーシップ(2026年1月8日発表)

- 資産証明(Proof of Asset)フレームワーク:暗号化された保有データを提供

- 透明な純資産価値(NAV)計算、カストディアン検証、コンプライアンス報告をサポート

- 限定的パートナー(LP)および監査人向けのダッシュボードアクセス機能を提供

私はブロックチェーン分野のオラクル問題を注視してきましたが、Chronicle Labsのアプローチは、機関のニーズを満たすことができる最初のソリューションです:検証可能なデータを提供しつつ、チェーン上の効率を犠牲にしません。1月8日の発表には、このソリューションが実際に適用されていることを示すビデオデモも添付されており、未来の約束ではなく実際の応用が示されています。

Centrifugeの独特な運用モデル:

チェーン外の製品を単純にパッケージ化する競合他社とは異なり、Centrifugeは発行段階で直接クレジット戦略をトークン化します。そのプロセスは以下の通りです:

- 発行者は単一の透明なワークフローを通じてファンドを設計・管理します;

- 機関投資家は安定したコインを配分して投資します;

- 信用承認後、資金は借り手に流れます;

- 返済はスマートコントラクトを通じてトークン保有者に比例配分されます;

- AAA級資産の年利回り(APY)は3.3%-4.6%の範囲で、完全に透明です。

マルチチェーンV3アーキテクチャがサポートするネットワーク:Ethereum(イーサリアム);Base; Arbitrum; Celo; Avalanche

重要なのは、資産管理者がチェーン上のクレジットが数十億ドルの展開をサポートできることを証明する必要があり、Centrifugeはこれを実現しています。Janus Hendersonとのパートナーシップだけで、数十億ドルの容量を提供しています。

さらに、Centrifugeは業界標準の策定においてリーダーシップを発揮しており(Tokenized Asset CoalitionやReal-World Asset Summitの共同設立など)、単一の製品ではなくインフラとしての地位をさらに強化しています。

14.5億ドルのTVLは機関の投資需要を証明していますが、3.8%の目標年利回りはDeFiの歴史におけるより高リスク・高リターンの機会に比べて劣ります。Skyエコシステム配分を超えるDeFiネイティブ流動性提供者を引き付ける方法が、Centrifugeの次の難関となります。

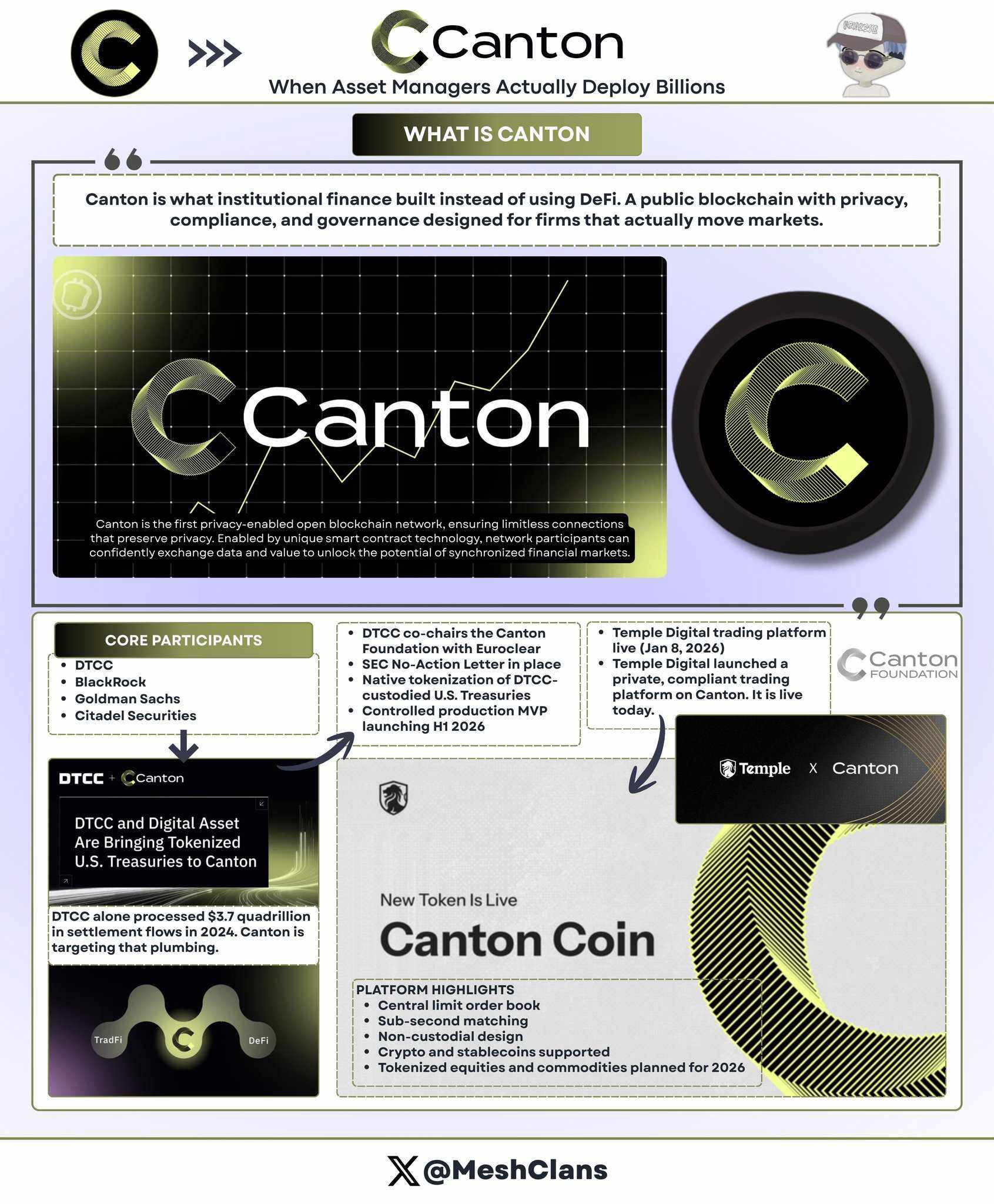

Canton Network:ウォール街のブロックチェーンインフラ

++@CantonNetwork++は、機関レベルのブロックチェーンがDeFiの無許可理念に応える形で、ウォール街のトップ企業によって支えられたプライバシー保護型公共ネットワークです。

参加機関

- DTCC(デポジトリートラストおよび清算会社)

- ブラックロック(BlackRock)

- ゴールドマン・サックス(Goldman Sachs)

- Citadel Securities

Cantonの目標は、DTCCが2024年に処理する3700兆ドルの年決済流量を狙うことです。間違いありません、この数字は間違っていません。

DTCCとのパートナーシップ(2025年12月)

DTCCとの協力は重要です。これは単なる試験プロジェクトではなく、米国証券決済インフラの構築における核心的な約束です。米国証券取引委員会(SEC)のNo-Action Letter(無行動書)の承認を得ることで、この協力により、DTCCが保管する一部の米国国債をCanton上でネイティブにトークン化できるようになり、2026年上半期に制御された生産のMVP(最小実行可能製品)を発表する予定です。

重要な詳細:

- DTCCはEuroclearと共同でCanton Foundationの共同議長を務める;

- 参加者ではなく、ガバナンスのリーダー;

- 初期は国債(信用リスクが最低、流動性が高く、規制が明確)に焦点を当てる;

- MVP段階後、社債、株式、構造商品に拡大する可能性があります。

最初は、許可型ブロックチェーンに対して懐疑的でした。しかし、DTCCとの協力は私の見方を変えました。これは技術的な優位性によるものではなく、伝統的金融が本当に採用するインフラだからです。

Temple Digitalプラットフォームの立ち上げ(2026年1月8日)

Cantonの機関価値提案は、Temple Digital Groupが2026年1月8日に立ち上げたプライベート取引プラットフォームでさらに明確になりました。このプラットフォームはすでに稼働しており、「今後立ち上げる」というものではありません。

Canton Networkは、ミリ秒単位のマッチング速度を持つ中央限価注文簿(Central Limit Order Book)を提供し、非カストディアルアーキテクチャを採用しています。現在は暗号通貨とステーブルコインの取引をサポートしており、2026年にはトークン化された株式や商品をサポートする計画です。

エコシステムパートナー

- フランクリン・テンプルトン(Franklin Templeton):8.28億ドルのマネーマーケットファンドを管理

- JPモルガン(JPMorgan):JPM Coinを通じて支払い決済(DvP)を実現

Cantonのプライバシーアーキテクチャ

Cantonのプライバシー機能はスマートコントラクトレベルに基づいており、Daml(デジタル資産モデリング言語)を使用して実現されています:

- 契約はどの参加者がどのデータを見えるかを明確に規定;

- 規制機関は完全な監査記録にアクセス可能;

- 取引相手は取引の詳細を確認可能;

- 競合他社や一般の人々は取引情報を一切見ることができない;

- 状態更新は原子性を持ってネットワーク内に伝播。

Bloombergターミナルやダークプールを使用して秘密裏に取引することに慣れている機関にとって、Cantonのアーキテクチャはブロックチェーンの効率を提供しつつ、取引戦略の公開を避けるという点で非常に合理的です。結局のところ、ウォール街は決して独自の取引活動を透明な公共台帳にさらすことはありません。

Canton Networkの300以上の参加機関は、その機関における魅力を示しています。しかし、現在報告されている多くの取引量は、実際の生産流量ではなく、模擬試験活動である可能性が高いです。

現在の制限は開発速度です:2026年上半期に納品予定のMVPは、数四半期の計画サイクルを反映しています。それに対して、DeFiプロトコルは通常数週間で新製品を立ち上げることができます。

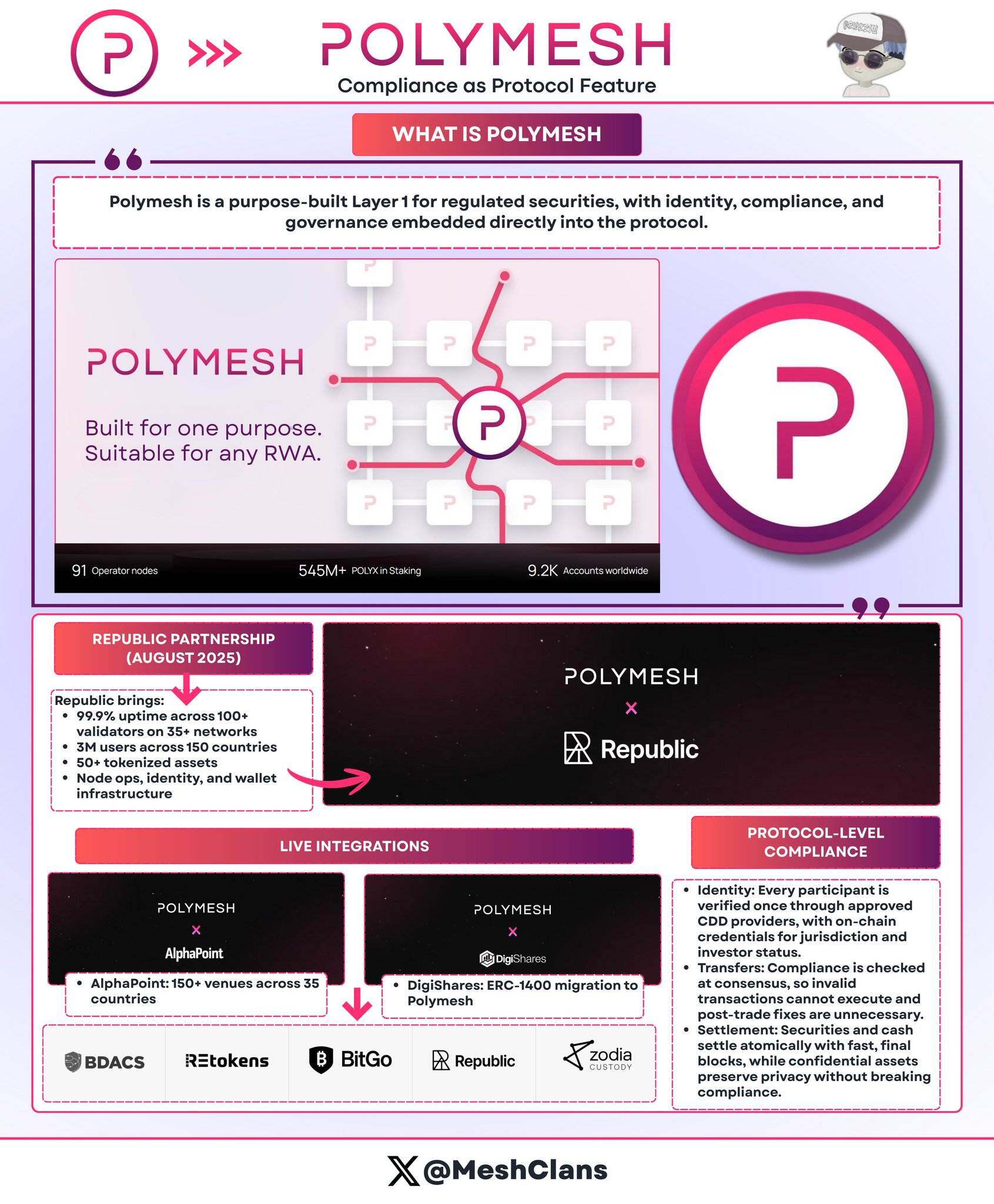

Polymesh:コンプライアンスのために生まれた証券ブロックチェーンネットワーク

++@PolymeshNetwork++は、スマートコントラクトの複雑さではなく、プロトコルレベルのコンプライアンスによって際立っています。規制された証券のために設計されたブロックチェーンとして、Polymeshはコンセンサスレベルでコンプライアンス検証を行い、カスタムコードに依存する必要がありません。

核心特徴

- プロトコルレベルの身元確認:許可された顧客デューデリジェンス(CDD)提供者による身元確認;

- 組み込みの譲渡ルール:不適合な取引はコンセンサス段階で直接失敗;

- 原子化された支払い決済(DvP):取引は6秒以内に最終確認されます。

生産レベルの統合

- Republic(2025年8月):プライベート証券発行をサポート;

- AlphaPoint:35カ国の150以上の取引所をカバー;

- ターゲット分野:規制されたファンド、不動産、企業株式など。

利点

- カスタムスマートコントラクトの監査が不要;

- プロトコルは規制の変化に自動的に適応;

- 不適合な譲渡操作を実行できない。

課題と未来

Polymeshは現在独立したチェーンとして運営されており、これによりDeFi流動性から隔離されています。この問題を解決するために、2026年第2四半期にイーサリアムブリッジを導入する計画です。予定通りに実現できるかどうか、注目しましょう。

正直なところ、私はこの「コンプライアンスネイティブ」アーキテクチャの潜在能力を過小評価していました。ERC-1400の複雑さに悩まされている証券トークン発行者にとって、Polymeshのアプローチは確かに魅力的です:コンプライアンスをプロトコルに直接組み込むことができ、スマートコントラクトに依存しません。

これらのプロトコルはどのように市場を区分するのか?

この5つのプロトコルは直接競争しているわけではなく、それぞれが異なる問題を解決しています:

プライバシーソリューション:

- Canton:Damlスマートコントラクトに基づき、ウォール街の取引相手関係に焦点を当てる;

- Rayls:ゼロ知識証明(Zero-Knowledge Proofs)を採用し、銀行レベルの数学的プライバシー保護を提供;

- Polymesh:プロトコルレベルの身元確認を行い、一体型のコンプライアンスソリューションを提供。

拡張戦略:

- Ondo:3つのチェーンで19.3億ドルを管理し、流動性の速度を深さより優先;

- Centrifuge:13億から14.5億ドルの機関クレジット市場に焦点を当て、深さを速度より優先。

ターゲット市場:

- 銀行/CBDC → Rayls

- 小売/DeFi → Ondo

- 資産管理会社 → Centrifuge

- ウォール街 → Canton

- 証券トークン → Polymesh

私の見解では、この市場のセグメンテーションは人々が認識しているよりも重要です。機関は「最良のブロックチェーン」を選ぶのではなく、特定のコンプライアンス、運用、競争ニーズを解決できるインフラを選択します。

未解決の問題

チェーン間流動性の断片化

クロスチェーンの分裂コストは非常に高く、年間で13億から15億ドルと推定されています。クロスチェーンブリッジのコストが高すぎるため、同じ資産が異なるブロックチェーン上で取引される際に1%-3%の価格差が生じます。この問題が2030年まで続くと、年間コストは750億ドルを超えると予想されます。

これは私が最も懸念している問題の一つです。たとえ最先端のトークン化インフラを構築しても、流動性が互換性のないチェーンに分散している場合、効率の向上は無意味になります。

プライバシーと透明性の矛盾

機関は取引の機密性を必要とし、規制機関は監査可能性を要求します。多くの関係者が参加するシナリオ(発行者、投資家、格付け機関、規制機関、監査人など)では、各々が異なるレベルの可視性を必要とします。現在、完璧な解決策は存在しません。

規制の分裂

- EUはMiCA(暗号資産市場規制)を通過させ、27カ国に適用される;

- 米国はケースバイケースでNo-Action Letter(無行動書)を申請する必要があり、数ヶ月かかる;

- クロスボーダー資金流動は司法管轄の対立の課題に直面しています。

オラクルリスク

トークン化された資産はチェーン外データに依存しています。データ提供者が攻撃を受けると、チェーン上の資産のパフォーマンスが誤った現実を反映する可能性があります。Chronicleの資産証明(Proof of Asset)フレームワークは一定の解決策を提供しますが、リスクは依然として存在します。

千億ドルへの道:2026年の重要な触媒

2026年に注目すべき触媒:

OndoのSolana上場(2026年第1四半期)

- 小売規模の配布が持続可能な流動性を生み出せるかテスト;

- 成功指標:10万人以上の保有者、実際の需要の存在を証明。

CantonのDTCC MVP(2026年上半期)

- 米国国債決済におけるブロックチェーンの実行可能性を検証;

- 成功すれば:万億ドル規模の資金流動をチェーン上のインフラに移行する可能性。

米国CLARITY法案の通過

- 明確な規制フレームワークを提供;

- 現在観望状態にある機関投資家が資本を展開できるようにする。

CentrifugeのGrove展開

- 10億ドルの配分が2026年内に完了;

- 機関クレジットのトークン化の実際の資本運用をテスト;

- 信用イベントがない場合、スムーズに実行されれば、資産管理会社の信頼が高まる。

市場予測

- 2030年目標:トークン化された資産規模が2-4兆ドルに達する;

- 成長需要:現在の197億ドルから50-100倍の成長;

- 仮定条件:規制の安定性、クロスチェーン相互運用性の準備完了、大規模な機関の失敗がないこと。

業界別成長予測:

- プライベートクレジット:現在の20-60億ドルから150-2000億ドルに増加(基数が小さく、成長率が最も高い);

- トークン化国債:マネーマーケットファンドがチェーン上に移行すれば、潜在的には5兆ドル以上;

- 不動産:3-4兆ドルに達する可能性がある(不動産登記システムがブロックチェーン互換の所有権登記を採用するかどうかに依存)。

千億ドルのマイルストーン:

- 予想達成時期:2027-2028年;

- 予想分布:

- 機関クレジット:300-400億ドル;

- 国債:300-400億ドル;

- トークン化株式:200-300億ドル;

- 不動産/商品:100-200億ドル。

これは現在のレベルの5倍の成長を必要とします。目標は攻撃的ですが、2025年第4四半期の機関の勢いと今後の規制の明確性を考慮すれば、この目標は手の届かないものではありません。

なぜこの5つのプロトコルが重要なのか?

2026年初頭の機関の現実世界資産(RWA)構図は、予想外の傾向を示しています:単一の勝者は存在せず、単一の市場もありません。

正直なところ、これはインフラが発展すべき方向です。

各プロトコルは異なる問題を解決する:

- Rayls → 銀行のプライバシー;

- Ondo → トークン化株式の配布;

- Centrifuge → 資産管理会社のチェーン上の展開;

- Canton → ウォール街のインフラ移行;

- Polymesh → 証券のコンプライアンスを簡素化。

2024年初頭の85億ドルから197億ドルへの市場規模の成長は、需要が投機行動を超えていることを示しています。

機関プレーヤーの核心的なニーズ:

- 財務責任者:収益率と運用効率;

- 資産管理会社:配布コストの削減、投資家基盤の拡大;

- 銀行:コンプライアンス要件を満たすインフラ。

今後の18ヶ月が重要

- OndoのSolana上場 → 小売市場の拡張能力をテスト;

- CantonのDTCC MVP → 機関レベルの決済能力をテスト;

- CentrifugeのGrove展開 → 実際の資本でクレジットトークン化をテスト;

- Raylsの10億ドルAmFi目標 → プライバシーインフラの採用状況をテスト。

実行がアーキテクチャよりも優先され、結果が青写真よりも重要です。これが今の鍵です。

伝統的金融はチェーン上の移行の長期プロセスに向かっています。この5つのプロトコルは、機関資本に必要なインフラを提供します:プライバシーレイヤー、コンプライアンスフレームワーク、決済インフラ。彼らの成功は、トークン化の未来の発展経路を決定します------既存の構造の効率改善としてか、伝統的金融の仲介モデルを置き換える全く新しいシステムとしてか。

2026年に機関が行うインフラ選択は、今後10年の業界構図を定義します。

2026年の重要なマイルストーン

- Q1:OndoのSolana上場(98以上の株式が上場);

- H1:CantonのDTCC MVP(ウォール街のインフラに基づく国債トークン化);

- 継続中:CentrifugeのGrove 10億ドル展開;RaylsのAmFiエコシステム構築。

兆ドル級の資産が間もなく到来します。

NFA。

最新の速報

ChainCatcher

2026-01-14 02:46:48

ChainCatcher

2026-01-14 00:30:08

ChainCatcher

2026-01-14 00:12:44

ChainCatcher

2026-01-14 00:08:44

ChainCatcher

2026-01-14 00:00:57